Sanierungsdruck: Maturus Finance meldet Verdopplung bei objektbasierten Finanzierungsanfragen

Die weiter angespannte Gesamtwirtschaftslage der vergangenen Monate hat zu geringeren Umsätzen, schlechteren Bonitäten und steigendem Sanierungsbedarf bei Unternehmen geführt. Da Banken aktuell zudem sehr strikt auf ihr Risikomanagement achten, kam es dadurch auch zu einer gestiegenen Nachfrage bei alternativen Finanzierungen.

„Wir haben bei unseren objektbasierten Modellen Sale & Lease Back sowie Asset Based Credit im ersten Halbjahr 2024 eine Verdoppelung der Anfragen im Vergleich zum Vorjahreszeitraum erlebt“, sagt Carl-Jan von der Goltz, geschäftsführender Gesellschafter der Maturus Finance GmbH. Anders als Banken, stellt dieser Anbieter bei der Finanzierung nicht auf die optimale Bonität von Unternehmen ab, sondern darauf, ob sich beispielsweise deren Maschinenparks oder Warenlager als Sicherheiten eignen.

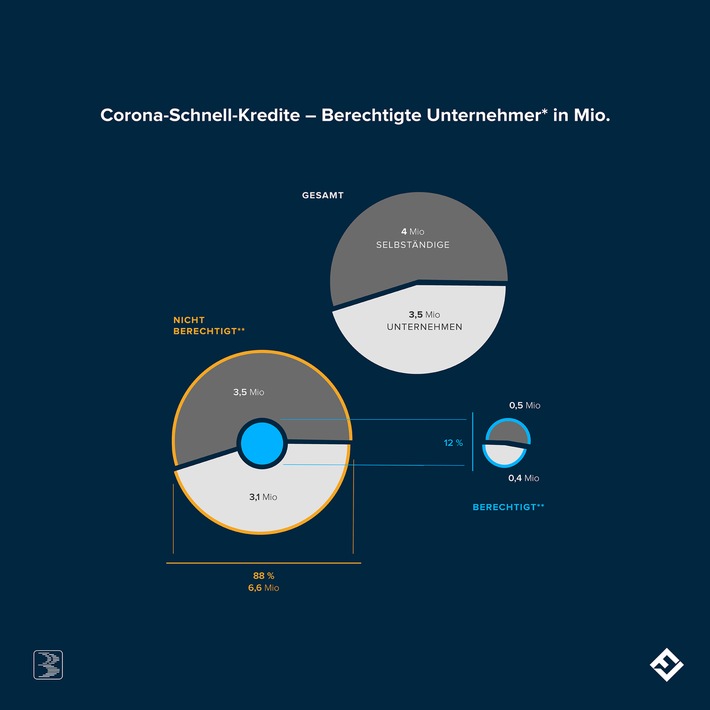

„Zu den häufigsten Gründen für Finanzierungsanfragen an uns zählten in den letzten sechs Monaten geplante Übernahmen von Unternehmen aus Krisensituationen. Zudem haben wir deutlich mehr Bedarf an Sanierungsfinanzierungen festgestellt. Die Cashflows und die Bonitäten der Unternehmen sind schlechter geworden, damit stoßen sie bei den Banken auf starke Zurückhaltung und müssen sich nach weiteren Optionen umschauen“, so von der Goltz. Dem Experten zufolge stehen die Banken besonders unter Druck, weil sie aufgrund der flauen Gesamtwirtschaft und der unsicheren weltpolitischen Lage noch stärker als zuvor Risiken ausschließen müssten. Hinzu käme der immer stärkere Regulierungsdruck vonseiten des Gesetzgebers und durch interne Vorgaben der Häuser. Zudem fehlten Haftungsfreistellungen für Kreditgeber, wie es sie während der Corona-Pandemie etwa durch die KfW oder staatliche Bürgschaften gab.

Von Holzbearbeitung bis Automotive – Branchen benötigen Liquidität

Die Anfragen beim alternativen Finanzierer stammten vor allem aus den Branchen Holzverarbeitung und Möbelindustrie, Automotive, Maschinen- und Anlagenbau sowie Metallverarbeitung. Während Rohstoffe wie beispielsweise Holz mit hohen Kosten aufwarten, sind die Umsätze in diesem Sektor seit der Pandemie stark gefallen. „In der Corona-Zeit hatten Möbelhersteller noch Mehreinnahmen von bis zu 40 Prozent verzeichnet. In den letzten zwei Jahren sind diese dann um 60 Prozent eingebrochen. Gerade in den Bereichen Wohnen und Schlafen sparen die Verbraucher, was vielen Unternehmen existenzielle Nöte bereitet“, erklärt von der Goltz. Auch im Automotive-Sektor und dem Maschinenbau sei die Lage ernst, hier träfen geringere Umsätze auf starke internationale Konkurrenz, steigende Arbeitskosten und zunehmende Schwierigkeiten bei der Personalsuche.

Getrieben durch die Multikrise müssten sich auch Unternehmen, die ansonsten stabil dastehen würden, um eine Neuaufstellung bemühen. In dieser Sondersituation fänden sie aber bei Banken immer seltener die benötigte Liquidität. Daher wichen sie auf alternative Ansätze wie die objektbasierte Finanzierung aus. Von der Goltz sieht hier auch im nächsten Halbjahr keine Entspannung: „Es ist nicht abzusehen, dass der Bedarf an objektbasierten Lösungen abnimmt. Denn es sind weder ein deutlicher Rückgang der Inflation noch ein markanter Konsumanstieg zu erwarten. Deshalb gehen wir davon aus, dass sich die Nachfrage nach Finanzierungsalternativen auf hohem Niveau halten wird. Dabei dürfte der tatsächliche Bedarf bei den Unternehmen noch viel höher liegen. Viele sind sich schlicht der Möglichkeit, sich auch über ihre Maschinen und Anlagen oder beispielsweise über ihr Warenlager zu finanzieren, gar nicht bewusst“, sagt von der Goltz.

Beim Ansatz „Sale & Lease Back“ wird etwa ein Maschinenpark angekauft, der dann sofort wieder an das Unternehmen zurückvermietet wird. Bei „Asset Based Credit“ können Firmen ihr Warenlager, ihre Maschinen, Sachwerte oder Immobilien als Sicherheit für einen kurz- bis mittelfristigen Kredit einsetzen.

Themen:

LESEN SIE AUCH

Der Schlüssel zum Unternehmenserfolg: Wichtige Planungsstrategien

Mit effektiven Planungsstrategien können Ziele im Unternehmen klar definiert und, Ressourcen effizient genutzt werden, um sich auf unerwartete Herausforderungen vorzubereiten. Der Artikel beleuchtet die wichtigsten Aspekte der Business- und Finanzpläne und gibt praktische Tipps für die Umsetzung.

Virtuelle Buchhaltung: Die Vorteile der digitalen Rechnungsstellung für moderne Unternehmen

Die Umstellung auf die elektronische Rechnungsstellung bringt für Unternehmen nicht nur eine technologische Modernisierung mit sich, sondern auch spürbare Vorteile beim Zahlungseingang sowie Kosteneinsparungen und eine Steigerung von Effizienz und Genauigkeit.