Das Deutsche Jugendinstitut rät, Kindern mit dem Schulalter ihr erstes Taschengeld auszuzahlen. Was früher noch am Kaugummi-Automaten ausgegeben wurde, wird heutzutage immer häufiger zum Online-Shopping verwendet. Einer Studie 1 zufolge hat jedes fünfte Kind mit zehn Jahren schon im Internet eingekauft. Dabei verlieren sowohl Kinder als auch ihre Eltern oft den Überblick darüber, wofür das Taschengeld eigentlich ausgegeben wurde.

Finanzielle Bildung ist seit Jahren in aller Munde, jedoch werden damit bislang meist Erwachsene adressiert. Dabei führt der bewusste Umgang mit Geld im Kindesalter dazu, dass man sich auch im Jugendalter und als Erwachsener beim Thema Finanzen sicherer fühlt. Umso wichtiger ist es, dass Kinder und Jugendliche bereits im jungen Alter an das Thema Geld herangeführt werden.

Nils Feigenwinter ist während seiner Schulzeit aufgefallen, dass zwar alle den Satz des Pythagoras kennen, aber nicht wissen, wie sie mit Geld und Finanzen umgehen. Grund für ihn, sich dem Thema finanzielle Bildung bei Kindern und Jugendlichen anzunehmen. Gemeinsam mit Leon Stephan hat er dafür die Familien-App Bling entwickelt, um Kindern und ihren Eltern Finanzen spielerisch nahezubringen. Mit der Prepaid-Karte von Bling können Kinder und Jugendliche selbstständig bezahlen, mit der Taschengeld-App den verantwortungsvollen Umgang mit Geld lernen.

Gemeinsam mit Pädagogen hat Nils Feigenwinter fünf Tipps für Eltern entwickelt, wie sie ihren Kindern im digitalen Zeitalter den richtigen Umgang mit Geld näherbringen können:

1. Mit Geld in Berührung kommen

Damit Kinder lernen, dass Münzen und Scheine nicht nur zum Spielen im Kaufladen verwendet werden, hilft es, wenn sie früh ihre eigenen Bezahlerfahrungen machen. Zum Beispiel an der Eisdiele: So wird schon früh klar, dass Geld einen Wert hat, den sie für eine Kugel Eis eintauschen können.

2. Wann gibt es Taschengeld?

Taschengeld sollte im Idealfall immer am gleichen Tag in der Woche oder im Monat ausgezahlt werden, ohne, dass Kinder ihre Eltern daran erinnern müssen. So lernen sie, ihre Finanzen zu planen und im Auge zu behalten. Sollte das Geld schon mal schneller ausgegeben sein: keinen Vorschuss geben. Das trägt dazu bei, die eigenen Ausgaben unter Kontrolle zu haben. Wenn dann die ersten Zeugnisse anstehen, empfiehlt der Taschengeld-Experte, Noten nicht an Geld zu koppeln, um keinen Druck aufzubauen. Stattdessen schlägt er vor, größere, zusätzliche Mitarbeiten im Haushalt zu belohnen.

3. So funktioniert Sparen

Wenn Kinder einen größeren Wunsch haben, ist es nützlich, mit ihnen gemeinsam einen Sparplan dafür aufzusetzen. Für mittelfristige Wünsche ist ein Tagesgeldkonto ideal. Für längerfristige Pläne, wie den Führerschein, kann eine Investition am Kapitalmarkt, zum Beispiel in Form eines Fonds-Sparplans, sinnvoll sein. Generell gilt: Es sollte hierbei um die Ziele der Kinder gehen, nicht um die der Eltern.

4. Mit Apps spielerisch Finanzen lernen

Im heutigen Zeitalter können Kinder auch schon früh den Umgang mit digitalem Geld lernen. Dabei können Taschengeld-Apps mit zugehöriger Prepaid-Karte wie die von Bling unterstützend sein: Kinder haben ihre eigene Karte und App-Ansicht, können ihr Taschengeld digital erhalten und selbstsicher und ohne Schuldenrisiko damit zahlen. Gleichzeitig bekommen sie über pädagogisch entwickelte Inhalte spielerisch ein Verständnis über den Wert von Geld, wie sie es sparen und nachhaltig ausgeben können.

5. Vertrauen ist die Basis

Damit Kinder finanzielle Unabhängigkeit lernen, ist es wichtig, sie auch einfach mal machen zu lassen. Fehler gehören dazu und tragen zum Lernprozess bei. Es ist besser, in jungen Jahren aus kleineren Fehltritten zu lernen, anstatt später im Erwachsenenalter mit voller Kredit- und Geschäftsfähigkeit größere Fehler zu riskieren.

Ein Beitrag im Original von Bling über news aktuell.

Themen:

LESEN SIE AUCH

Finanzbildung an Schulen kaum vorhanden

Wer eine Stunde fährt, spart beim Hauskauf

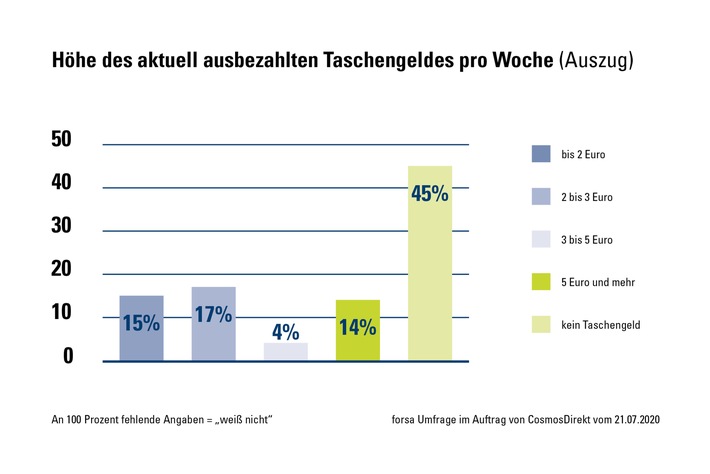

Zahl der Woche: Nur noch 3,30 Euro pro Woche: Das Taschengeld in Deutschland sinkt leicht

ONESTY startet Finance Facts zur Finanzbildung

ONESTY macht die Menschen in Deutschland durch Vermittlung von faktenbasiertem Wissen und individuelle Beratungen fit für Finanzen. Mit dem Blog "Finance Facts" erweitert die ONESTY Finance GmbH ihr Engagement in der Finanzbildung. Ziel der Plattform ist es, Finanzthemen wie Altersvorsorge, Absicherung und Vermögensaufbau leicht verständlich aufzubereiten.

Trendstudie von Simon-Kucher: Kundenbindung wird im Privatkundengeschäft für alle Institute immer wichtiger

Die vergangenen zwei Jahre seit Beginn der Zinswende waren nachweislich von einer hohen Dynamik geprägt. Die rund 40 Millionen privaten Haushalte in Deutschland dürften in den vergangenen zwei Jahren überdurchschnittlich viele Finanzentscheidungen getroffen haben. Die Beziehung zwischen Kunde und Bank wird also immer wichtiger - doch wie intensiv ist sie nach zwei Jahren Zinswende?

Überschuldung: Gesundheitliche Probleme überholen Arbeitslosigkeit als Hauptgrund

Gesundheitliche Probleme wie Sucht und Krankheit sind seit 2013 erstmals häufigste Ursache für Überschuldung. In fast jedem fünften Beratungsfall führten diese zur Zahlungsunfähigkeit - vor dem Jobverlust, Scheidung, Trennung und Geldnot.