Jeder sechste Rentner kann nichts zurücklegen – Immobilienbesitzer oft mit Restschulden

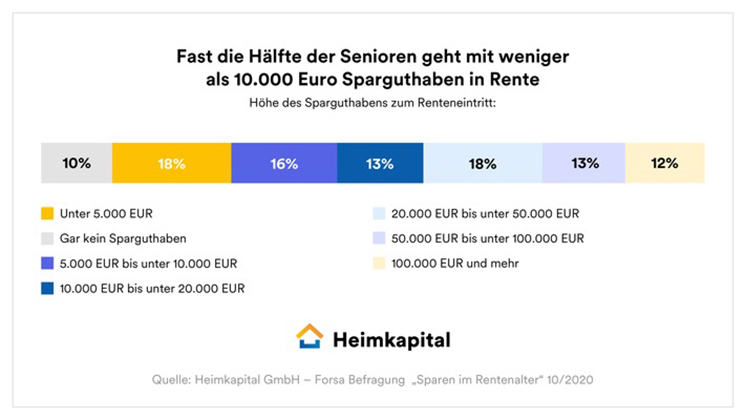

Sparen im Alter ist in Deutschland schwierig: Fast die Hälfte der Rentner in Deutschland gehen mit weniger als 10.000 Euro Sparguthaben in die Rente, mehr als jeder Sechste kann während der Rentenzeit kein Geld zurücklegen und knapp drei von zehn Immobilienbesitzern haben noch eine Restschuld auf ihrem Eigenheim bei Rentenstart.

Das sind die wichtigsten Ergebnisse einer aktuellen forsa-Umfrage (> 1.500 befragte Senioren ab 65 Jahre) im Auftrag der Münchner Immobilienplattform Heimkapital.

Die Analyse zeigt weiterhin, dass vor allem Immobilienbesitz ein wesentlicher Differenzierungsfaktor bei Sparbereitschaft und Sparvermögen unter den deutschen Rentnern ist: Wer keine Immobilie hat, geht tendenziell mit weniger Sparguthaben in Rente als Immobilienbesitzer und legt auch weniger zur Seite.

Eigentümer einer Immobilie wiederum unterschätzen häufig die Kosten: Fast die Hälfte der Besitzer im Rentenalter spart weniger als 200 Euro pro Monat. Hinzu kommt, dass jeder zehnte der Immobilienbesitzer mit einer Restschuld von mehr als 50.000 Euro in Rente geht.

Mehr als die Hälfte der Befragten plant, einen Teil des Vermögens selbst zu nutzen und einen Teil davon zu vererben. Deutlich mehr Männer als Frauen planen dabei, den Großteil ihres Vermögens zu vererben.

Jeder Zehnte ist auch in Rente noch erwerbstätig

In der repräsentativen Studie gab knapp jeder Zehnte (9 Prozent) an, während der Rente auch erwerbstätig zu sein. Für mehr als ein Fünftel (22 Prozent) waren rein finanzielle Gründe das Motiv, bei fast der Hälfte waren es sowohl finanzielle als auch nicht finanzielle Gründe (45 Prozent). Von denjenigen, die arbeiten, um Geld hinzuverdienen, gaben die meisten an, diesen Zusatzverdienst unter anderem für Hobby- und Freizeitaktivitäten zu verwenden (48 Prozent).

Allerdings sagten auch ein Drittel der Befragten (33 Prozent), die auch aus finanziellen Gründen noch erwerbstätig sind, Geld beiseite zu legen, um auf unerwartete Situationen, wie zum Beispiel Reparaturen am Haus oder eine Pflegebedürftigkeit, vorbereitet zu sein.

Dass sie sich mit dem Geld unter anderem größere Anschaffungen leisten wollen, meinten mehr als ein Fünftel (21%) der Befragten, die auch aus finanziellen Gründen noch erwerbstätig sind.

Sparguthaben zum Rentenstart oft nicht sehr hoch

Die Sparguthaben zum Rentenstart sind in Deutschland ungleich verteilt: So gaben in der Umfrage 44 Prozent der Befragten im Rentenalter an, mit weniger als 10.000 Euro Sparreserve in die Rente zu gehen, jeder zehnte (10 Prozent) der Befragten hat beziehungsweise hatte sogar gar nichts auf der hohen Kante. Immerhin ein Viertel (25 Prozent) hat 50.000 Euro oder mehr Reserven.

Frauen haben dabei zum Renteneintritt tendenziell häufiger als Männer niedrige Sparguthaben. Neben der Bestätigung dieser bekannten Problematik, bestätigt die Analyse eine weitere Vermutung: Wer keine Immobilie besitzt (35 Prozent der Befragten), geht mit weniger Sparguthaben in die Rente als Immobilienbesitzer (65 Prozent): 44 Prozent der Nicht-Immobilienbesitzer haben weniger als 5.000 Euro auf der hohen Kante, wohingegen 51 Prozent der Immobilienbesitzer beim Renteneintritt mehr als 20.000 Euro Sparguthaben haben.

Sparquote: Mehr als jeder sechste Rentner legt nichts zurück

Die Einkommenssituation im Rentenalter stellt sich wie folgt dar: Die Hälfte der Befragten (50 Prozent) kann monatlich über ein Renten- bzw. Pensionseinkommen von bis zu 2.000 Euro verfügen. Mehr als jeder zehnte Rentner (13 Prozent) erhält monatlich weniger als 1.000 Euro Rente. 17 Prozent können pro Monat über 2.000 bis 2.500 Euro und 12 Prozent über 2.500 bis 3.000 Euro Rente bzw. Pension verfügen.

Die Einkommenssituation bestimmt unter anderem das Sparverhalten der Rentner: Fast vier von zehn (37 Prozent) legen weniger als 100 Euro pro Monat zurück, mehr als jeder sechste (17 Prozent) sogar gar nichts. Jeder Vierte (25 Prozent) kann 200 bis 500 Euro pro Monat ansparen.

Interessant wird bei dieser Frage der Blick auf die Immobilienbesitzer: Hier können zwar 45 Prozent mehr als 200 Euro pro Monat sparen, aber es sind eben auch fast die Hälfte (49 Prozent), die weniger als 200 Euro Sparpotenzial haben, jeder sechste Immobilienbesitzer (15 Prozent) kann sogar gar nichts zurücklegen.

Restschuld: Jeder Zehnte geht mit mehr als 50.000 Euro Hypothek in Rente

Mit Blick auf Reparaturen am eigenen Haus wird deutlich, dass die Immobilienbesitzer unter den Senioren den eigenen Finanzbedarf unterschätzen:

Julia Schabert, Geschäftsführerin und Gründerin von Heimkapital erklärt:

Viele Experten raten bei einem durchschnittlichen Einfamilienhaus in Deutschland zu einer Instandhaltungsrücklage zwischen 200 und 300 Euro pro Monat, abhängig vom Alter der Immobilie. Über dieses Sparpotenzial verfügen aber wie beschrieben nur knapp die Hälfte der Immobilien besitzenden Senioren. Hier können innovative Konzepte, wie der Immobilienteilverkauf eine gute Lösung sein. Dabei wird nur ein Teil des Eigenheims veräußert und der Besitzer verfügt über schnelle Liquidität ohne dafür extra einen Kredit aufnehmen zu müssen.

Hinzu kommt, dass Immobilienbesitzer häufig nicht ganz schuldenfrei in den Ruhestand gehen: So haben fast ein Drittel (28 Prozent) noch eine Restschuld auf ihrer Immobilie bei Renteneintritt. Bei jedem zehnten (10 Prozent) beträgt diese Restschuld sogar mehr als 50.000 Euro.

Vererben: Großteil will Teile des Vermögens vererben, Männer häufiger als Frauen

Mehr als die Hälfte (60 Prozent) der Befragten plant, einen Teil des Vermögens selbst zu nutzen und einen Teil davon zu vererben. Dabei möchten diese Senioren jeweils etwa zu gleichen Teilen den Großteil vererben (31 Prozent) beziehungsweise den Großteil selber nutzen (29 Prozent).

Interessant ist bei dieser Frage der Blick auf die Geschlechter: Deutlich mehr Männer (36 Prozent) als Frauen (28 Prozent) möchten den Großteil ihres Vermögens vererben und nur einen kleinen Teil selbst nutzen.

Der Wunsch, den Großteil des eigenen Vermögens zu Lebzeiten selbst zu verbrauchen, ist unter den 65- bis 69-Jährigen (37 Prozent) wesentlich stärker ausgeprägt als im Durchschnitt (29 Prozent). Mehr als jeder sechste (17 Prozent) der befragten Senioren möchte sein gesamtes Vermögen zu Lebzeiten selbst nutzen.

Über die Studie:

Im Auftrag der Heimkapital GmbH hat forsa Politik- und Sozialforschung GmbH unter Senioren eine Befragung zum "Sparen im Rentenalter" durchgeführt. Im Rahmen der Untersuchung wurden bundesweit insgesamt 1.507 nach einem systematischen Zufallsverfahren ausgewählte Personen ab 65 Jahren befragt. Die Erhebung wurde vom 22. bis 27. Oktober 2020 mithilfe des repräsentativen Online-Befragungspanels forsa.omninet durchgeführt. Ein Content von: Heimkapital GmbH über news aktuell.

Themen:

LESEN SIE AUCH

Best Ager verbinden Ruhestand mit Geldknappheit

Eine Studie zeigt: Je jünger die Befragten, desto größer die Sorge vor finanziellen Engpässen im Alter. Auch der Familienstand spielt eine Rolle: Von den befragten Ledigen sorgen sich mehr vor Armut im Alter als bei den Verheirateten.

So sollten sich Anleger auf den Ruhestand vorbereiten

Vertrauen in die gesetzliche Rente sinkt weiter

Das Vertrauen in die gesetzliche Rente nimmt weiter ab. Die Mehrheit einer Umfrage setzt ihre Hoffnung deshalb auf die private Altersvorsorge. Dafür legt auch die Akzeptanz von Aktien zu. Wobei sich Frauen weniger mit privater Altersvorsorge beschäftigen als Männer und auch weniger dafür sparen.

Gutachten zur Altersvorsorge in Deutschland: Erhalt des Status Quo erfordert mehrere Billionen Euro

Experten der Sozialversicherungstechnik und Wirtschaftsmathematik untersuchten die Lösungsoptionen zur Rentenproblematik und zeigen auf, dass für den Erhalt des derzeitigen gesamten Leistungsniveaus der gesetzlichen Alterssicherung ein Gesamtkapital von mehreren Billionen Euro notwendig ist.

Lebensstandard: Sorgen und Vorsorgestrategien der Deutschen

Als größtes Risiko für den Verlust ihres Lebensstandards empfinden die Bundesbürger*innen Krankheiten, Unfälle, wirtschaftliche Veränderungen sowie eine unzureichende Altersvorsorge. Die Mehrheit setzt darauf, privat Geld zurückzulegen, insbesondere in ETFs und Fonds.

Mit der Rente ist nicht Schluss: So sollte man nach Renteneintritt wirklich investieren

Pascal Groß und Christopher Eisele sind Experten für Versicherung und Altersvorsorge. Gemeinsam mit ihrem Team stellen sie die Methoden der Altersvorsorge in Deutschland neu auf. Ihr Ziel: Kunden sollen im Alter finanziell unabhängig sein.