Die Immobilienquote der Assekuranz ist auch im vergangenen Jahr weiter gestiegen. Der Anteil von Immobilien in den Portfolios der Versicherungsunternehmen liegt nun bei 13 Prozent und somit 0,9 Prozent höher als 2022. Der Anstieg der Immobilienquote hält damit seit nun bereits 14 Jahren an, könnte allerdings vor einer Trendwende stehen: Derzeit wollen nur noch 14 Prozent der Versicherer ihre Immobilienquote weiter erhöhen. 2022 hatte das noch die Hälfte geplant.

Mit 68 Prozent will die klare Mehrheit der Versicherungen ihre Immobilienquote nun stabil halten, während 26 Prozent ihre Immobilieninvestments reduzieren möchten. Das sind Ergebnisse des diesjährigen „Trendbarometers Immobilienanlagen der Assekuranz“, für das EY Real Estate eine Umfrage unter 32 Versicherungsunternehmen durchgeführt hat.

„Versicherungen haben mit Blick auf Immobilien einen sehr langfristigen Anlagehorizont und stützen mit ihrer Eigenkapitalstärke den derzeit fragilen Markt. Obwohl sie sinkende Gesamtrenditen antizipieren, sehen sie nach wie vor von Desinvestitionen im großen Stil ab und kaufen teils selektiv zu“, sagt Jan Ohligs, Partner bei EY Real Estate und Autor der Studie. „Unvermindert steht die Cashflow-Rendite, also laufende Einnahmen aus Mieterträgen, für die Versicherer im Vordergrund. Problematisch dürfte die Lage nur werden, falls sich der Rendite-Spread zu risikolosen Anlagen auch langfristig nicht wieder erhöhen sollte.“

Zwar spüren 65 Prozent der Befragten eine restriktivere Kreditvergabepraxis – für die qua Geschäftsmodell eigenkapitalstarken Versicherungen stellt dies jedoch selten eine größere Herausforderung dar, wie 60 Prozent angaben. Allerdings sind die Renditeerwartungen deutlich gesunken: Bei direkten Anlagen von 4,5 Prozent im Vorjahr auf nun 3,8 Prozent und bei indirekten Anlagen von 5,5 auf 4,2 Prozent.

Der Direktbestand bleibt dabei für 57 Prozent der Befragten die präferierte Anlageform. Im indirekten Bereich überholen geschlossene Fonds mit 72 Prozent (2022: 52 Prozent) nun die offenen Immobilienfonds mit 24 Prozent (2022: 53 Prozent). Beliebt bleiben auch alternative Immobilieninvestments wie Debt-Fonds (40 Prozent) oder Private-Equity-Gesellschaften (31 Prozent). Projektentwicklungen nehmen hingegen deutlich ab: von 45 Prozent im Vorjahr auf nun nur noch 14 Prozent.

Europas Wohnimmobilien weniger attraktiv

Die Verschiebung des regionalen Investmentfokus setzt sich fort: Nordamerika wird von den Versicherungen bereits seit dem vergangenen Jahr präferiert und liegt nun bei 59 Prozent der Befragten im Investmentfokus (2022: 55 Prozent). Europa hingegen büßt weiter an Attraktivität ein – und zwar spürbar: Wollte 2022 immerhin noch jede zweite Versicherung hier investieren, so sind es in diesem Jahr nur noch 39 Prozent.

Sogar Asien und Ozeanien erfahren mit 41 Prozent derzeit mehr Zuspruch. Auch wenn Deutschland für hiesige Versicherungen der beliebteste Investitionsstandort innerhalb Europas bleibt, so nimmt auch die Attraktivität der Bundesrepublik ab: 2022 hatten noch 90 Prozent der Versicherer ihren Fokus hierzulande gesetzt – heute sind es noch 77 Prozent.

„Unter Versicherungen dominiert die Perspektive, dass der deutsche und europäische Markt noch nicht ausreichend adäquate Ankaufsmöglichkeiten bereithält. Das liegt unter anderem an den langen Bewertungszyklen, die eine schnellere Marktanpassung und damit Preisfindung erschweren. In den USA sind die Märkte beispielsweise schon weiter, was allerdings auch auf baldige Anpassungen hierzulande hoffen lässt, die die Transaktionsstarre lockern“, sagt Christoph Haub, Direktor bei EY Real Estate und ebenfalls Studienautor.

Hinsichtlich der Nutzungsarten büßen insbesondere Wohnimmobilien an Attraktivität ein: Im Vorjahr standen sie bei 95 Prozent der Befragten im Fokus, nun lediglich noch bei 68 Prozent. Logistikimmobilien sind somit die aktuell beliebteste Nutzungsart bei Versicherern: 77 Prozent der Befragten legen ihren Investmentfokus darauf.

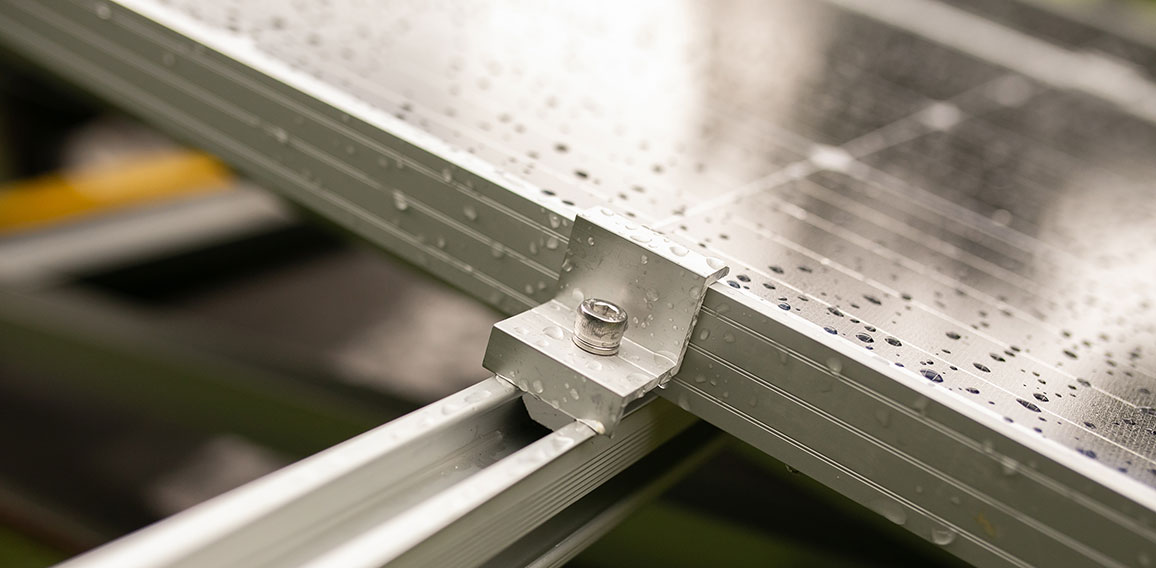

Besonders attraktiv sind auch Investitionen in Infrastruktur (64 Prozent) und erneuerbare Energien (70 Prozent). Büroimmobilien sind immerhin noch für knapp mehr als die Hälfte der Versicherer attraktiv (52 Prozent). Einzelhandelsimmobilien gewinnen etwas in der Gunst der Assekuranz, von denen sich nun mehr als jeder Dritte (34 Prozent) wieder Investitionen vornimmt (2022: 20 Prozent), während Hotelimmobilien heute wie vor einem Jahr (2023: 18 Prozent, 2022: 26 Prozent) nur eine untergeordnete Rolle spielen.

Versicherer präferieren die nachhaltige Transformation

Bei 95 Prozent der befragten Versicherer werden Klimarisiken und transitorische Risiken bereits in der Portfoliostrategie berücksichtigt. 90 Prozent sehen eine größere Handlungsnotwendigkeit zur energetischen Ertüchtigung ihrer Immobilienbestände. Kein Wunder, denn laut 89 Prozent der Versicherer zahlen sich nachhaltige Immobilieninvestments nicht nur hinsichtlich der ökologischen Effekte aus, sondern auch finanziell beim Wiederverkauf.

„Das Gros der Versicherer hat die Notwendigkeit der nachhaltigen Transformation erkannt. Dafür wollen viele selbst Hand anlegen und ihre Immobilien entsprechend sanieren. Nur rund jeder fünfte Befragte fasst Portfoliobereinigungen ins Auge“, sagt Ohligs.

Fehlende valide Daten stellen für die Umsetzung von ESG-Strategien nach wie vor eine Herausforderung dar. Allerdings arbeiten die Versicherer auch vor diesem Hintergrund an ihrer Digitalisierung. So ist die Hälfte der Befragten gerade in der SAP S/4Hana-Transformation, um ihre ERP-Systeme entsprechend zu transformieren.

Risikoneigung sinkt

Die Risikoneigung der Versicherungen hat im Vergleich zum Vorjahr abgenommen. Die besonders sichere Risikokategorie „Core“ steht nun bei 81 Prozent der Versicherungen besonders im Fokus – im Vorjahr war das nur bei 70 Prozent der Fall. Auch „Core+“-Immobilien kommen für 77 Prozent der Umfrageteilnehmer infrage (2022: 85 Prozent). Während die „Value Add“-Kategorie einen starken Zuwachs in der Gunst der Versicherer erfährt (2023: 38 Prozent, 2022: 20 Prozent), verliert das „Opportunistic“-Segment deutlich (2023: 10 Prozent, 2022: 40 Prozent).

Das komplette „Trendbarometer Assekuranz 2023“ können Sie hier herunterladen.

Themen:

LESEN SIE AUCH

Minus der Immobilienpreise erreichte 2023 Höchststand

Mit einer Stabilisierung der Preise bei Wohnimmobilien könne im Sommer und bei Gewerbeimmobilien nicht vor Ende des Jahres gerechnet werden. Insgesamt wird das Immobilienjahr 2024 nach jetziger Erkenntnis herausfordernd, doch die Abwärtstendenzen der letzten Jahre sollten sich abmildern.

die Bayerische verbucht starkes Geschäftsjahr 2023 und will Beitragseinnahmen auf 1 Mrd. Euro steigern

Die Bayerische blickt mit Erfolgen bei den Beitragseinnahmen und im Neugeschäft auf ein starkes Geschäftsjahr 2023 zurück. Mit dem Comeback der Muttergesellschaft aus dem internen Run-Off gelingt zudem eine Branchen-Premiere. In den nächsten drei bis fünf Geschäftsjahren will die Gruppe ihre Beitragseinnahmen auf 1 Milliarde Euro steigern und ihre Finanzkraft weiter stärken.

Finanzielle Unterstützung optimieren: Neuerungen in der Förderlandschaft

Um den Nutzen der KfW-Förderprogramme zu veranschaulichen, lohnt sich ein Blick auf konkrete Fallbeispiele. Sie zeigen, wie vielfältig Fördermittel sind und welchen Beitrag sie für nachhaltige und zukunftsorientierte Projekte leisten können.

Helvetia optimiert Absicherung von Wohngebäuden

Vor allem teure Investitionen in umweltschonende Gebäudebestandteile sind ab sofort noch besser abgesichert. Die neuen Tarife lassen Hausbesitzern die Wahl zwischen einem soliden Smartschutz für wesentliche Risiken und einem umfangreichen Premiumschutz mit individuell wählbaren Bausteinen.

Womit Versicherer im Gewerbekundenmarkt punkten können

Welche Services, Produkte und Betreuungsqualitäten sich dafür eignen, bisher allenfalls passiv zufriedene Gewerbekunden zu begeisterten Kunden zu machen und sich im Firmenkundengeschäft insgesamt vorteilhafter zu differenzieren, untersuchte HEUTE UND MORGEN.

Erweiterter Schutz für Wärmepumpen, Balkonkraftwerke und Co.

Die Continentale hat ihre Wohngebäude- und Hausratversicherungen um den Schutz von Wärmepumpen und Balkonkraftwerken erweitert - bei gleichbleibendem Beitrag. So ist es für die Absicherung unerheblich, ob eine Wärmepumpe am Haus angebracht ist oder nur auf dem Grundstück steht.