Die Neuauflage des BU-Stabilitätsratings von map-report analysiert mit einer umfassenden Betrachtung Indikatoren für einen soliden Geschäftsverlauf der Versicherer. Das Verfahren analysiert den bisherigen Geschäftsverlauf, berücksichtigt aber auch Parameter, die einen Ausblick auf die zukünftige Stabilität des BU-Geschäfts erlauben.

Die langfristige Stabilität ist gerade in der Berufsunfähigkeitsversicherung ein entscheidendes Kriterium. Im Ergebnis erreichen acht Versicherer die Höchstnote „mmm+“ für hervorragende Leistungen.

Der langjährige scharfe Prämien-Wettbewerb rückt die Stabilität von BU-Versicherern in den Fokus. Gleichzeitig wächst das Potential für die Berufsunfähigkeitsversicherung (BU). 46,2 Millionen Erwerbstätige mit Wohnsitz in Deutschland markieren einen neuen Rekord. Auch die Bruttoeinkommen gehen nach oben. Damit beim Blick auf den Preis die Stabilität der Anbieter nicht ins Hintertreffen gerät, wurde jetzt das BU-Stabilitätsrating aktualisiert.

Die Ergebnisse überzeugen. Nach drei Dekaden Qualitätswettbewerb hat der BU-Schutz ein Top-Niveau erreicht, das kaum noch steigerungsfähig ist. Deshalb konzentrierten sich viele BU-Versicherer vor allem auf Zielgruppen und deren spezifischen Bedarf. Dazu zählten Bedingungspassagen wie Nachversicherung für Schüler, Studenten und Azubis oder spezielle Klauseln für Beamte und Teilzeitbeschäftigte.

Einen weiteren Hebel im Wettbewerb bietet der Preis.

So liegt die Bruttoprämie für einen Maschinenbauingenieur marktdurchschnittlich heute rund zehn Prozentpunkte niedriger als 2015, obwohl der Garantiezins seitdem von 1,25 Prozent auf nur noch 0,25Prozent gesunken ist. „Da ist Skepsis angebracht, ob diese Strategie langfristig gutgehen kann“, gibt Michael Franke, Geschäftsführer der Franke und Bornberg GmbH, zu bedenken. „Der Preiswettbewerb verstärkt die Gefahr einer Unterkalkulation. Auch die weiter zunehmende Unterteilung der Berufsgruppen – vor allem bei vermeintlich risikoarmen Tätigkeiten – und die Zunahme psychischer Erkrankungen forciert diesen Trend“, ergänzt Franke.

Die Ratingagentur Franke und Bornberg hat mit ihren Studien zur BU-Stabilität bereits seit 2010 die Branche analysiert. Dabei bestätigte sich, was Michael Franke vermutet hatte, aber zuvor als ausgeschlossen galt: einige Versicherer hatten die Überschüsse im BU-Bestand nach unten angepasst. Kunden mussten also eine höhere Prämie zahlen oder büßten Leistungen ein.

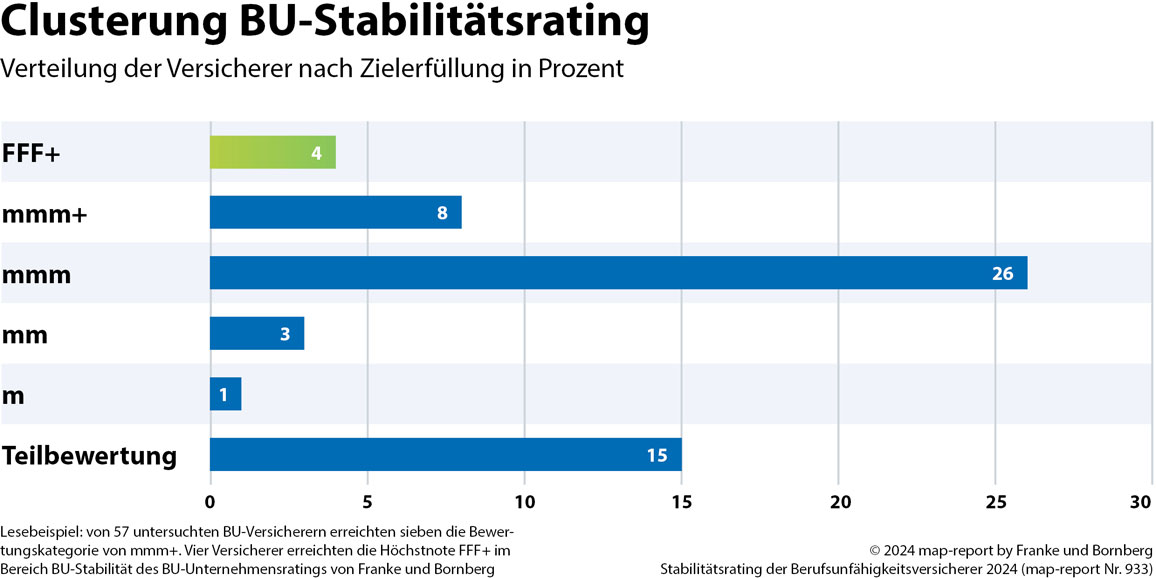

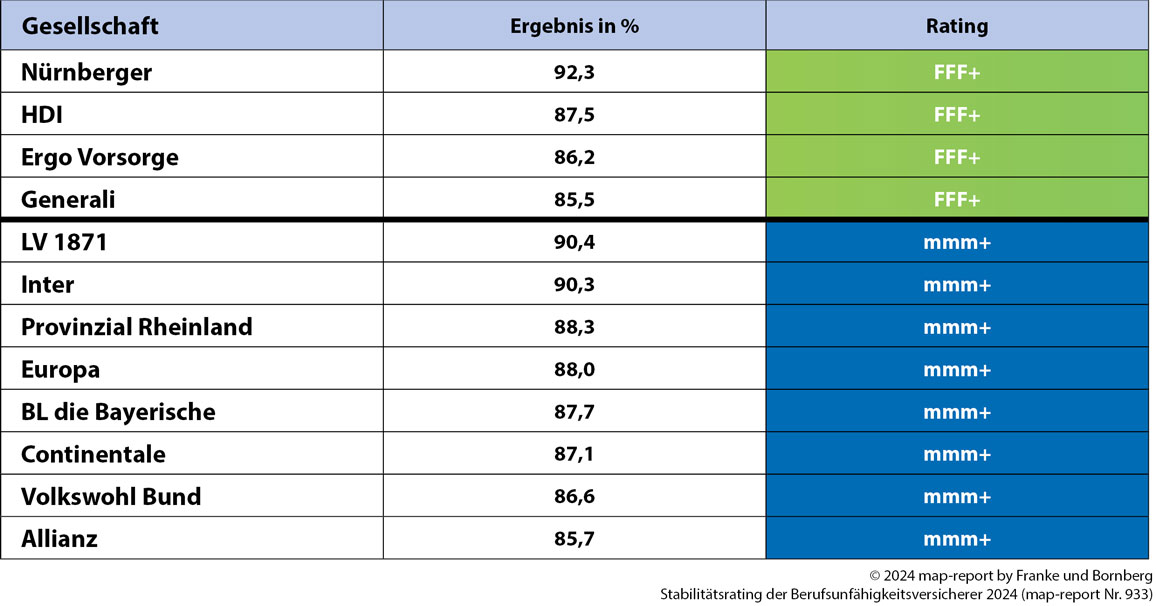

Basierend auf diesem Konzept wurde die Neuauflage des BU-Stabilitätsratings von map-report erstellt, das in diesem Jahr in die fünfte Runde geht. Es zeigt für Kunden und Vermittler, welche Versicherer für langfristig verlässliche Konditionen und damit für Zukunftsfähigkeit stehen. Wie im Vorjahr erhielten 42 Gesellschaften eine Gesamtbewertung. Davon erreichten acht Anbieter einen Platz in der Spitzengruppe. Vier weitere Versicherer stellten sich dem noch deutlich umfangreicheren BU-Unternehmensrating von Franke und Bornberg, bei dem Einblick in interne Kennzahlen und Prozesse genommen wird. An 15 Versicherer konnten nur Teilbewertungen vergeben werden, weil wesentliche Daten nicht verfügbar waren.

Die Sieger im Stabilitätsrating

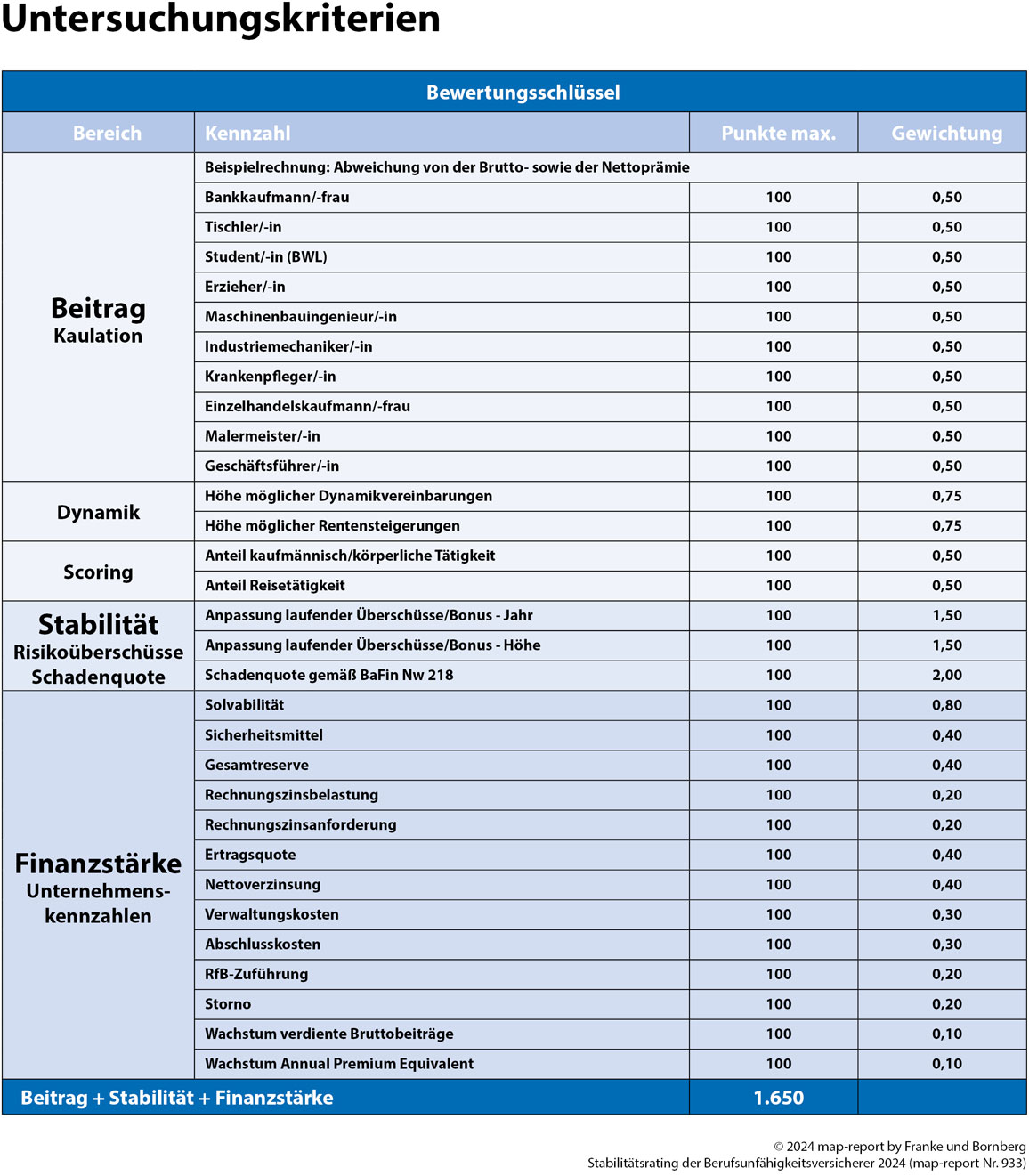

Das Rating ermittelt für jedes Wertungskriterium eine Kennzahl im Bereich zwischen 0 und 100 (100 = Maximalerfüllung) als Maßstab für die Fähigkeit eines Unternehmens, sein BU-Geschäft langfristig stabil betreiben zu können. Der Stabilitätsindex zeigt für jeden Teilbereich sowie für die Gesamtwertung das Verhältnis von erreichter zu möglicher Punktesumme. Die Ergebnisse der Teilbereiche werden gewichtet und zu einem Gesamtindex zusammengeführt. Dieser Index ist ein wichtiger Indikator für langfristige Stabilität im Geschäftsfeld Berufsunfähigkeit. Die Tabelle zeigt die Versicherer, die mit Höchstnote abgeschnitten haben.

Die Bewertung der vier Versicherer Ergo Vorsorge, Generali, HDI und Nürnberger ist aufgrund der zusätzlich verfügbaren Informationen nicht vollständig vergleichbar. Das Benchmarkverfahren sorgt aber dafür, dass die Prozent-Ergebnisse dieselbe Aussagekraft haben. Diese vier Gesellschaften beteiligen sich am BU-Unternehmensrating von Franke und Bornberg. Bei der Unternehmensbewertung vor Ort wird deutlich tiefer in die Interna der Unternehmen eingetaucht als es durch die Auswertung von öffentlich zugänglichen Daten möglich wäre. Insofern haben die Ergebnisse der Franke und Bornberg Unternehmensratings die höchste Wertigkeit. Dementsprechend werden die Teilnehmer des BU-Unternehmensratings in diesem Stabilitätsrating zwar berücksichtigt, aber mit den Ergebnissen des BU-Unternehmensratings abgebildet.

Talsohle noch nicht erreicht

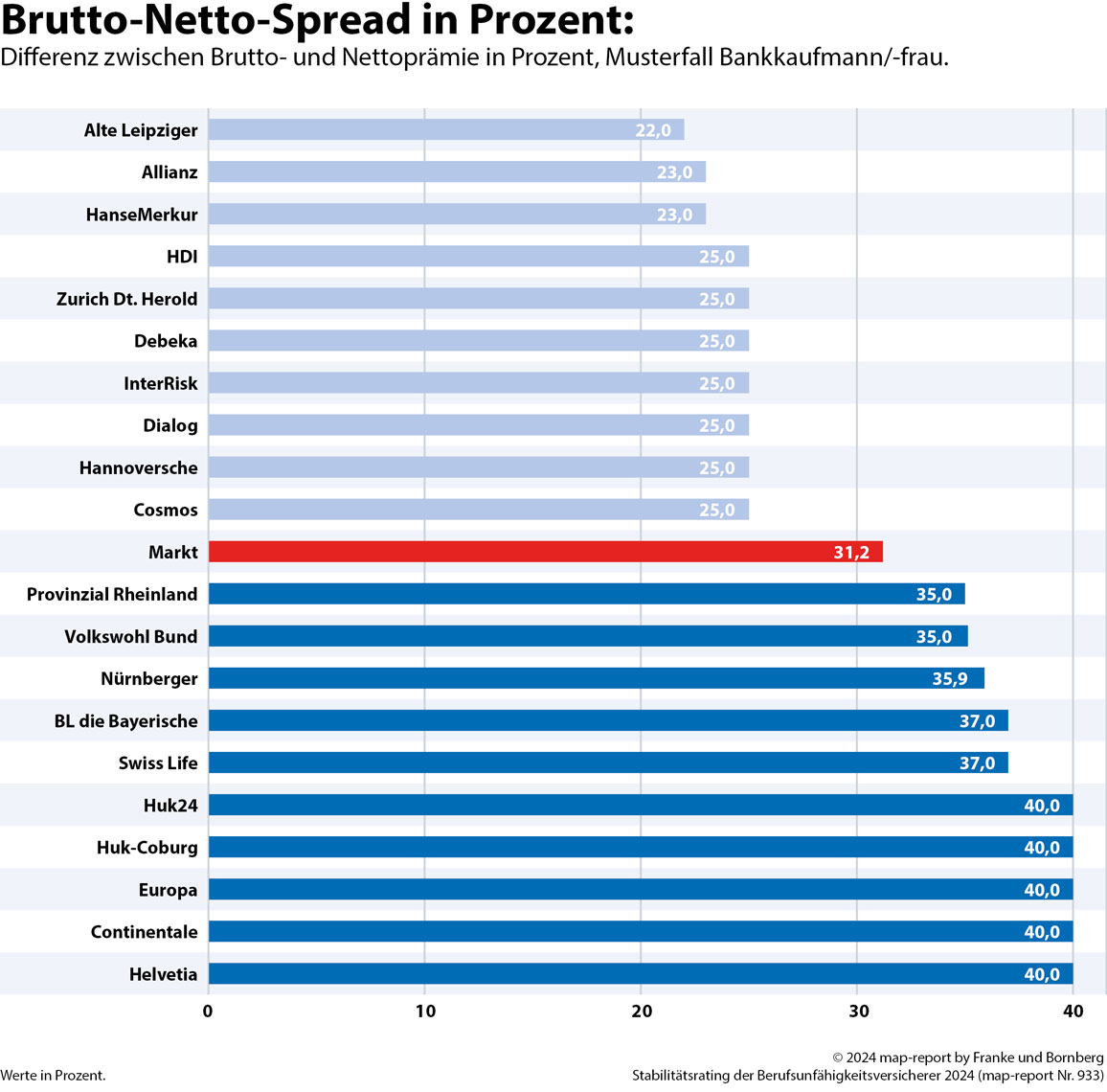

Die Analyse der Prämiengestaltung mit Stand des Jahres 2024 zeigt, dass im Markt weiterhin sehr aggressiv kalkuliert wird. Die jeweilige Durchschnittsprämie wird von einigen Versicherern um 40 Prozent und mehr unterschritten. Während bei der Anzahl der Berufsgruppen das Ende der Fahnenstange noch nicht erreicht zu sein scheint, hat sich das gegenseitige Unterbieten bei den Beiträgen dennoch entschleunigt.

Im ersten BU-Stabilitätsrating aus dem Jahr 2015 lag die durchschnittliche Bruttoprämie für die Beispielrechnung des Bankkaufmanns bei 107,99 Euro, für den Maschinenbauingenieur bei 103,34 Euro und für den Tischler bei 228,94. Für die gleichen Musterkunden betragen die durchschnittlichen Brutto-Monatsbeiträge im Jahr 2024 120,75 Euro für den Bankkaufmann, 93,52 Euro für den Ingenieur und 234,25 Euro für den Tischler. Das gleiche Bild auch bei den Nettoprämien. Für den Bänker stieg der Beitrag von 75,19 auf 83,10 Euro. Beim Ingenieur hingegen fiel die Prämie von 69,97 auf 63,89 Euro, der Beitrag des Tischlers ging geringfügig von 162,86 auf 161,72 Euro zurück. Michael Franke sieht die Talsohle bei im Preiskampf noch nicht erreicht.

Gerade bei den günstigen Berufsgruppen wird verstärkt selektiert. Solange dieser Trend anhält, dürfte sich auch die Abwärtsspirale bei den Prämien weiterdrehen. Gleichzeitig beobachten wir mit Skepsis, wie jahrzehntealte rote Linien überschritten werden, indem erste Anbieter vollständig auf die sogenannte konkrete Verweisung verzichten.

Brutto-Netto-Spread

Eine große Differenz zwischen Netto- und Bruttoprämie in der Berufsunfähigkeitsversicherung kann für Kunden unter Umständen stark steigende Beiträge zur Folge haben. Gemeinhin gilt: Je größer der Abstand zwischen Netto- und Bruttoprämie, umso größer ist das Risiko, dass die Prämien steigen.

Beitragsanpassungen hat es in den vergangenen Jahren bereits bei diversen Gesellschaften gegeben. Dieses Thema wird in der Öffentlichkeit sehr sensibel verfolgt. Insofern wäre zu erwarten, dass sich der Preiswettbewerb in der derzeitigen Form nicht weiterentwickelt und die Gesellschaften verstärkt auf Nachhaltigkeit setzen. Davon ist bisher jedoch nichts zu spüren. Auffällig ist hingegen, dass der Brutto-Netto-Spread marktdurchschnittlich rückläufig ist. Lag die Differenz 2016 im Schnitt noch bei 36,1 Prozent, ging es über 33,9 Prozent im Jahr 2019 und 31,8 Prozent im Vorjahr im aktuellen Geschäftsjahr auf 31,2 Prozent bergab.

Stabilitätsfaktor Finanzstärke

Im Bereich „Finanzstärke“ wurden 13 Unternehmenskennzahlen bewertet. Vier Gesellschaften erreichten mindestens 85 Prozent, weitere 14 mindestens 75 Prozent. Die Bilanzwertung konnte die LV1871 mit herausragenden 92,25 Prozent für sich entscheiden. Die bilanzielle Stärke muss dabei aber nicht zwangsweise größenabhängig sein. Die Silbermedaille geht an die Ideal, die nach verdienten Bruttobeiträgen 2022 auf Platz 41 rangiert und einen Marktanteil von 0,42 Prozent hat. Bronze teilen sich Branchenprimus Allianz und Hannoversche mit jeweils 86,0 Prozent. Weitere Informationen zur Finanzstärke bietet der map-report Nr. 931 – Bilanzrating deutscher Lebensversicherer.

Fazit und Ausblick

Nach wie vor wird keine hohe Absicherungsquote im Bereich dieser elementaren und existenzgefährdenden finanziellen Gefahr infolge Berufsunfähigkeit erreicht. Der Gesamtbestand tritt seit Jahren auf der Stelle. Der Wettbewerb konzentriert sich auf wenige Berufsgruppen, der dort aber preisaggressiv ausgetragen wird. Defizite in der Reichweite der BU-Absicherung sind auch eine Erkenntnis der Continentale Versicherung in der aktuellen Studie "Absicherung der Arbeitskraft – (K)ein Thema in der Bevölkerung".

Zwar schätze mittlerweile ein Viertel der Befragten ihr eigenes Risiko, einmal berufsunfähig zu werden, als groß oder sehr groß ein (2019: 16 Prozent). Eine BU-Absicherung besitzen allerdings nur knapp ein Drittel der Befragten. Und nur 5 Prozent geben an, eine Versicherung für den Fall der Erwerbsunfähigkeit (EU) zu haben, so ein Ergebnis der Studie. Wie von Franke und Bornberg schon lange gewarnt wird, ist vielen Berufstätigen, vor allem jungen Personen, das Risiko einer Berufsunfähigkeit nicht bewusst. Nach unseren Berechnungen beträgt die durchschnittliche monatliche BU-Rente rund 1.100 Euro. Angesichts der hohen Mieten in vielen deutschen Großstädten dürfte die BU-Rente im Fall der Fälle gerade noch für die Wohnungsmiete reichen. Hierin liegt die Herausforderung für den Vertrieb, das Bewusstsein für das individuelle BU-Risiko zu schaffen und die Kunden von der Notwendigkeit der privaten Absicherung zu überzeugen.

Themen:

LESEN SIE AUCH

Pricing für Versicherungen: Kunden binden statt Stornowellen riskieren

Steigender Kostendruck und Preiserhöhungen bleiben auch 2024 die großen Herausforderungen der Assekuranz. Statt sich auf Altbewährtes zu verlassen und Prämien nach dem Gießkannenprinzip zu erhöhen oder Rabatte zu gewähren, sollte eine faktenbasierte Pricing-Strategie den Fokus auf den Wert der Produkte lenken.

Interesse an nachhaltigen Geldanlagen schwindet

Durch den "Green Deal" der EU haben nachhaltige Geldanlagen eine politische Dimension. Doch die Mehrheit berücksichtigt Nachhaltigkeit bei ihren Geldanlagen nicht. Sicherheit und Rendite dominieren die Anlagekriterien.

Hervorragende Ergebnisse im BU-Stabilitätsrating 2023

Das BU-Stabilitätsratings von map-report zeigt welche Versicherer langfristig für verlässliche Konditionen und Zukunftsfähigkeit stehen. 42 Anbieter erhielten eine Gesamtbewertung, sieben davon einen Platz in der Spitzengruppe. Vier Versicherer stellten sich dem deutlich umfangreicheren BU-Unternehmensrating.