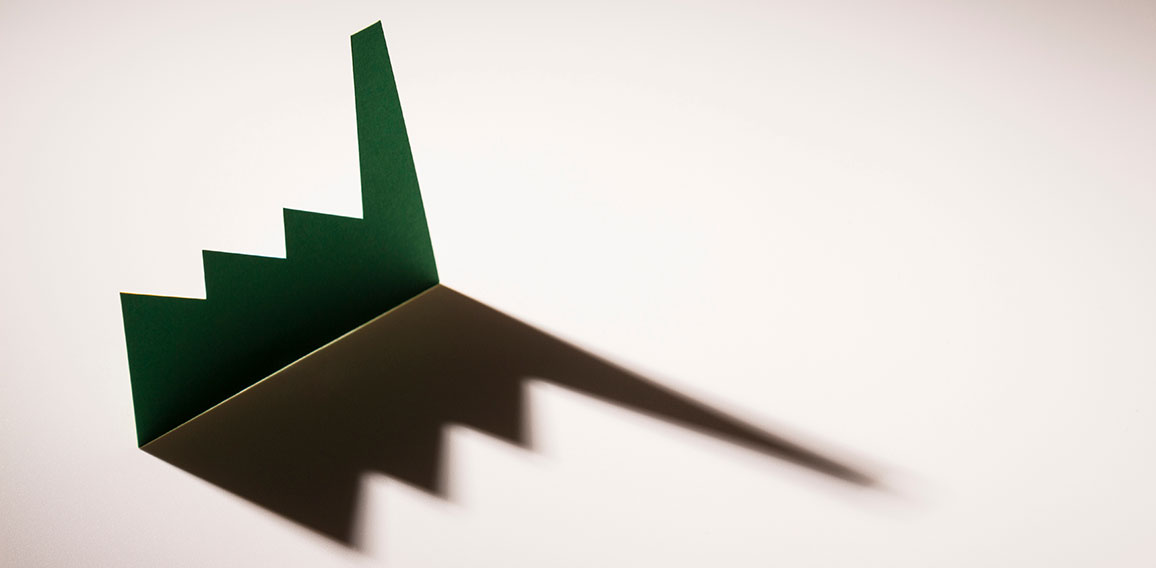

Die Branche der nachhaltigen Geldanlagen befindet sich weiter auf Wachstumskurs. Der Anteil nachhaltiger Geldanlagen hat sich seit 2018 mehr als verdreifacht. Dennoch stehen die Anbietenden nachhaltiger Finanzprodukte vor zahlreichen Herausforderungen, wie der aktuelle Marktbericht des Forum Nachhaltige Geldanlagen (FNG) zeigt.

Die Befragten sind zu 90 Prozent der Auffassung, dass Greenwashing-Vorwürfe das Potenzial haben, dem Wachstum nachhaltiger Geldanlagen zu schaden. Als Gründe für das Aufkommen von Greenwashing-Vorwürfen nennen die Befragten in der Studie zum diesjährigen Marktbericht beispielsweise die fehlende eindeutige Definition einer nachhaltigen Geldanlage (82,8 Prozent), missverständliche EU-Regulatorik (65,5 Prozent), fehlende Standards (81 Prozent) und Unterschiede im Verständnis von Nachhaltigkeit (75,7 Prozent).

Doch wie kann dem entgegengewirkt werden? Eine große Mehrheit der Marktteilnehmenden befürwortet es, die Transparenz nachhaltiger Geldanlagen weiter zu steigern, um Greenwashing entgegenzuwirken. "Die Herausforderung wird sein, den Wachstumskurs beizubehalten und gleichzeitig Qualität und Glaubwürdigkeit der nachhaltigen Produkte zu garantieren", sagt Bernhard Engl, Vorstandsvorsitzender des FNG. Er ergänzt: "Es sollten alle möglichen Wege genutzt werden, um die sozial-ökologische Transformation voranzubringen. Wir benötigen Transparenz, aber auch die Vielfalt an Anlagestrategien. Und zwar einschließlich effektivem Engagement mit „braunen Unternehmen“, die dann weiterhin in nachhaltigen bzw. Transformationsportfolios auftauchen."

Greenwashing-Risiken entstehen unter anderem aus den strukturellen Problemen der Regulatorik, durch Fragen nach der Wirksamkeit von Sustainable Finance sowie subjektiven Einschätzungen dazu, was "nachhaltig" eigentlich bedeutet. Diese Risiken lassen sich durch mehr Transparenz auf Seiten der Anbietenden sowie das Erwartungsmanagement bei Kund:innen vorbeugen. Dazu gehört auch die Darstellung von Chancen und Limitationen der angewandten Nachhaltigkeitsstrategien. Bewusstes Greenwashing, das sich dieser notwendigen Grundlagen entbehrt, darf nicht geduldet werden.

Ein gemeinsames Verständnis von Greenwashing

Um eine gemeinsame Vorstellung davon zu sichern, was Greenwashing eigentlich bedeutet und auch, um mit anderen Akteuren in den Dialog zu treten, hat das FNG ausgehend von der Definition der ESMA Securities and Markets Stakeholder Group folgendes Verständnis von Greenwashing erarbeitet:

Greenwashing ist die Praxis der Irreführung von Finanzmarktakteuren und Anleger:innen, insbesondere (aber nicht ausschließlich) im Zusammenhang mit der Erlangung eines unlauteren Wettbewerbsvorteils, indem eine unbegründete ESG-Behauptung über ein Finanzprodukt oder eine

Finanzdienstleistung aufgestellt wird (angelehnt an die Definition der ESMA Securities and Markets Stakeholder Group). Es ist zu unterscheiden zwischen Fällen, in denen eine objektive Falschaussage vorliegt (Greenwashing) und Fällen, in denen subjektive Meinungen dazu, was nachhaltig ist, aufeinandertreffen. Letzteres kann zu Greenwashing-Vorwürfen führen.

FNG-Geschäftsführer Sascha Görlitz sagt: "Es gibt verschiedene Vorstellungen von Nachhaltigkeit und wie die notwendige Transformation erreicht werden kann. Von allen Marktteilnehmenden ist glaubwürdiges Handeln notwendig. Dem haben wir in diesem Jahr auch in unserem Marktbericht Rechnung getragen und einen Schwerpunkt auf das Thema Greenwashing gelegt."

Die Bedeutung von Engagement

2022 erfragte das FNG neben dem Engagement-Volumen zusätzlich die Bestandteile der Engagement-Richtlinien der Marktteilnehmenden. Engagement beinhaltet einerseits den Dialog mit Unternehmen mit dem Ziel, die Unternehmensführung für die Berücksichtigung von sozialen, ethischen und ökologischen Kriterien zu gewinnen (Voice), sowie andererseits die Ausübung von Stimmrechten (Vote).

Die diesjährige Befragung in Deutschland und Österreich zeigt, dass sich die Branche weitgehend einig ist. Zur Transformation tragen vor allem die Nachhaltigkeitsstrategien Impact Investment, Engagement und Stimmrechtsausübung als Teil von Engagement bei. Ausschlüssen werden dagegen eher weniger Potenzial zugeschrieben. „Unsere Befragung zeigt, dass sich die Finanzunternehmen einig sind. Engagement – neben Impact Investments – ist die wirkungsvollste Strategie, um zur Transformation hin zu einer nachhaltigen Wirtschaft beizutragen“, resümiert Görlitz.

Engagement als eine der vielversprechendsten Nachhaltigkeitsstrategien findet auch im Bereich der verantwortlichen Investments Anwendung. Die verantwortlichen Investments in Deutschland und Österreich, bei denen Nachhaltigkeitskriterien auf Unternehmensebene verankert sind, erreichten laut der diesjährigen Erhebung einen Wert von 2 Billionen Euro. Insgesamt befinden sich 1,4 Billionen Euro in Deutschland und Österreich in Portfolios, deren Assets für Engagement-Aktivitäten in Frage kommen.

Branche profitiert von Richtlinien und Standards

Eine öffentlich einsehbare Engagement-Richtlinie, die Angaben zu den Eskalationsstufen enthält, kann die Transparenz erhöhen. Rund die Hälfte der befragten Finanzunternehmen, die Engagement betreiben, gibt an, bereits eine solche Richtlinie zu haben.

Die Befragung zeigt zudem, dass Unternehmensdialoge überwiegend zu den Themen Klima und Biodiversität geführt werden. Die Stimmrechtsausübung wird laut Befragung vorwiegend dafür eingesetzt, die Governance der Unternehmen zu verbessern und Transparenz zu fördern. Die Befragung der Marktteilnehmer:innen zum diesjährigen Marktbericht der nachhaltigen Geldanlagen hat auch bestätigt: Die Branche strebt nach einheitlichen Richtlinien und Standards. In den qualitativen Antworten wünschen sich die Befragten Klarstellungen und Harmonisierungen der regulatorischen Vorgaben. Außerdem werden die Etablierung von Standards und die Differenzierung zwischen nachhaltigen Geldanlagen und Investitionen in "Transformationsunternehmen" genannt.

Daneben gehen nahezu alle befragten Finanzunternehmen in Deutschland und Österreich davon aus, dass sich Investments nach ESG-Kriterien langfristig positiv auf das Rendite-Risiko-Profil ihres Portfolios auswirken. Für 82 Prozent der Befragten stellt die Betrachtung von ESG-Faktoren ein zentrales Element ihres Risikomanagements dar. Die Branchenexperten geben an, dass sich die Einhaltung der Standards langfristig lohnt. Für die Berücksichtigung von ESG-Kriterien sind etwa 70 Prozent bereit, auch kurzfristige Renditeeinbußen in Kauf zu nehmen. "Diese Einschätzung stimmt uns positiv. Es liegt noch viel Arbeit vor uns, aber die Branche weiß, wohin die Reise gehen muss und woran wir in der Zukunft arbeiten müssen, um die Transformation voranzubringen", formuliert FNG-Vorstand Engl das abschließende Fazit.

Themen:

LESEN SIE AUCH

Zukunft des FNG-Siegels vertraglich geregelt

Die FNG-Mitglieder haben am 30. Januar 2024 einem Vertragsschluss zugestimmt, der die Reorganisation der Vergabe des FNG-Siegels regelt. Bekanntgegeben wurde auch, dass Verena Menne mit Wirkung zum 1. Februar 2024 als Geschäftsführerin des Forum Nachhaltige Geldanlagen tätig wird.

Nachhaltige Geldanlagen: Marktvolumen steigt 2022 um 15 Prozent

Nachhaltige Geldanlagen sind weiterhin auf Wachstumskurs. Die Gesamtsumme erreichte per Ende 2022 in Deutschland eine neue Rekordmarke von 578 Mrd. Euro. Besonders im Bereich der Publikumsfonds verzeichnet die Branche weiterhin hohe Zuwächse.

Partei-Positionen zu Nachhaltigen Geldanlagen

Viel Potenzial bei nachhaltigen Geldanlagen, vor allem bei Frauen

Sind grüne Altersvorsorgeprodukte eine Chance mehr Menschen – und vor allem Frauen – zu erreichen? Ja! Denn mehr als jeder zweiten Frau ist das Thema Nachhaltigkeit wichtig. Aber: Nur 6 Prozent der Frauen besitzen tatsächlich ESG-konforme Investments.

Hohe Energiepreise: Banken rechnen mit mehr Kreditausfällen

Die schwierige Konjunkturlage und hohen Energiepreise werden sich nach Einschätzung deutscher Banken spürbar auf die Kreditvergabe auswirken sowie zahlreiche Kreditausfälle nach sich ziehen. Der Anteil der Banken, die mehr Kredite vergeben wollen, sinkt im Vergleich zum Vorjahr drastisch.

Tierwohl ist den Deutschen wichtiger als Klima- und Umweltschutz

Viele Menschen möchten mit ihrem Geld Gutes bewirken. Doch welche Kriterien ihnen bei einer nachhaltigen Geldanlage besonders wichtig sind, ist individuell sehr unterschiedlich, wie eine Verivox-Umfrage zeigt.

Vier Schlüsselthemen für die globalen Aktienmärkte im Jahr 2025

Von den Auswirkungen der KI-Welle bis hin zu geopolitischen Verschiebungen: Matt Benkendorf, Chief Investment Officer bei Vontobel Quality Growth, beleuchtet in einem Marktkommentar die vier zentralen Themen, die die globalen Aktienmärkte im Jahr 2025 prägen könnten.

Die Nominalzins-Illusion: Warum die Deutschen zu zinsverliebt sind

Trotz der geopolitischen Unsicherheiten gebe es kein Vorbeikommen an den Aktienmärkten, meint Thomas Meier, Portfoliomanager bei MainFirst.

„Fast alle Währungen verlieren an Wert – Gold bleibt stabil“

Gold erweist sich als stabiler Wertaufbewahrer, insbesondere in Zeiten von Inflation und Währungsabwertung. Im Interview erläutert Rick de los Reyes, Sector Portfolio Manager und Head of Commodities bei T. Rowe Price, wie Vermittler den langfristigen Wert von Gold erklären können.

Aufwärtstrend an den Aktienmärkten hält trotz Risiken an

Trotz geopolitischer Spannungen und wirtschaftlicher Herausforderungen setzen die globalen Börsen ihren Höhenflug fort, getragen von den starken US-Märkten und dem KI-Hype. Dr. Eduard Baitinger (FERI AG) beleuchtet die wichtigsten Trends und Risiken.

Volatilitätsindikatoren auf den Kryptomärkten: Ein umfassender Leitfaden

Die Märkte für Kryptowährungen sind sehr volatil. Mit sogenannten Volatilitätsindikatoren lässt sich der Schwankungsgrad messen. Welche dieser Indikatoren es gibt und welche Bedeutung sie haben.

Zinsen für Festgeld und Tagesgeld sinken

Viele Banken und Sparkassen haben nach der letzten Leitzinssenkung der Europäischen Zentralbank ihre Zinsen für Festgeld und Tagesgeld reduziert.